「海外FXの税金は国内FXと比べて高すぎって本当?」

「海外FXの税金はいくらくらいかかる?」

「海外FXの税金対策を知りたい」

結論、海外FXは国内FXより税金面でお得になるケースがあります。

海外FXと国内FXの税金では、一般的に海外FXのほうが税金は高くなります。

とはいえ、海外FXでの取引に興味があり、いくらぐらいかかるのか、税金を抑えたいと考える人もいるのではないでしょうか?

本記事では、海外FXと国内FXの税金の違いや計算方法のシミュレーションを行います。

最後まで読み終えれば、海外FXによる税金の基本情報から税金対策まで理解できるようになります。

海外FXの税金の基本的なルールは居住地が日本なら納税先も日本

日本の所得税法では「居住地国課税主義」が採用されており、

個人の納税地は国籍や所得の発生源泉地ではなく、どこに住んでいるか(居住地)で決まります。

あなたが日本国内に住所を持っている、または1年以上日本に滞在している居住者である場合、海外FX業者を通じて得た利益も日本の税法に従い、日本の税務署に申告・納税する義務があります。

この原則はFXに限らず、海外の事業から生じた所得全般に適用される原則です。利用しているFX業者がどこの国にあっても、日本に住んでいる以上は納税先が日本となります。

また、日本の居住者が海外で所得を得た場合、その国でも課税されると二重課税が生じます。そのことを避けるため、日本は多くの国と租税条約を結んでおり、通常は居住国である日本でのみ課税されるよう調整されます。

万が一、現地で源泉徴収されるなどして二重に税金を支払ってしまった場合でも、外国税額控除を利用することで、確定申告で外国に支払った税額を日本の所得税額から差し引くことができます。

海外FXの利益が日本と海外の両方で全額課税されることはありません。

海外FXと国内FXの税金の違い

海外FXは国内FXよりも税金が高い、国内FXと何が違うのか気になる人もいるかもしれません。海外FXと国内FXの税制では以下の4つの違いがあります。

- 課税方式の違い

- 税率の違い

- 損益通算の違い

- 損失繰越の違い

それぞれの違いについて見ていきましょう。

課税方式の違い

海外FXと国内FXでは利益に対する課税方式が異なります。

| 課税方式 | 意味 | |

| 海外FX | 総合課税 | 海外FXと他の所得を合算して税金を計算 |

| 国内FX | 申告分離課税 | 国内FXの所得のみで税金を計算 |

海外FXは総合課税、国内FXは申告分離課税により課税されます。

総合課税は、海外FXの利益を給与所得や事業所得など他の所得と全て合算し、総額に対して税率を適用する方法です。

一方、申告分離課税は、国内FXの利益を他の所得とは完全に切り離し、FXの所得のみの税率が適用されます。

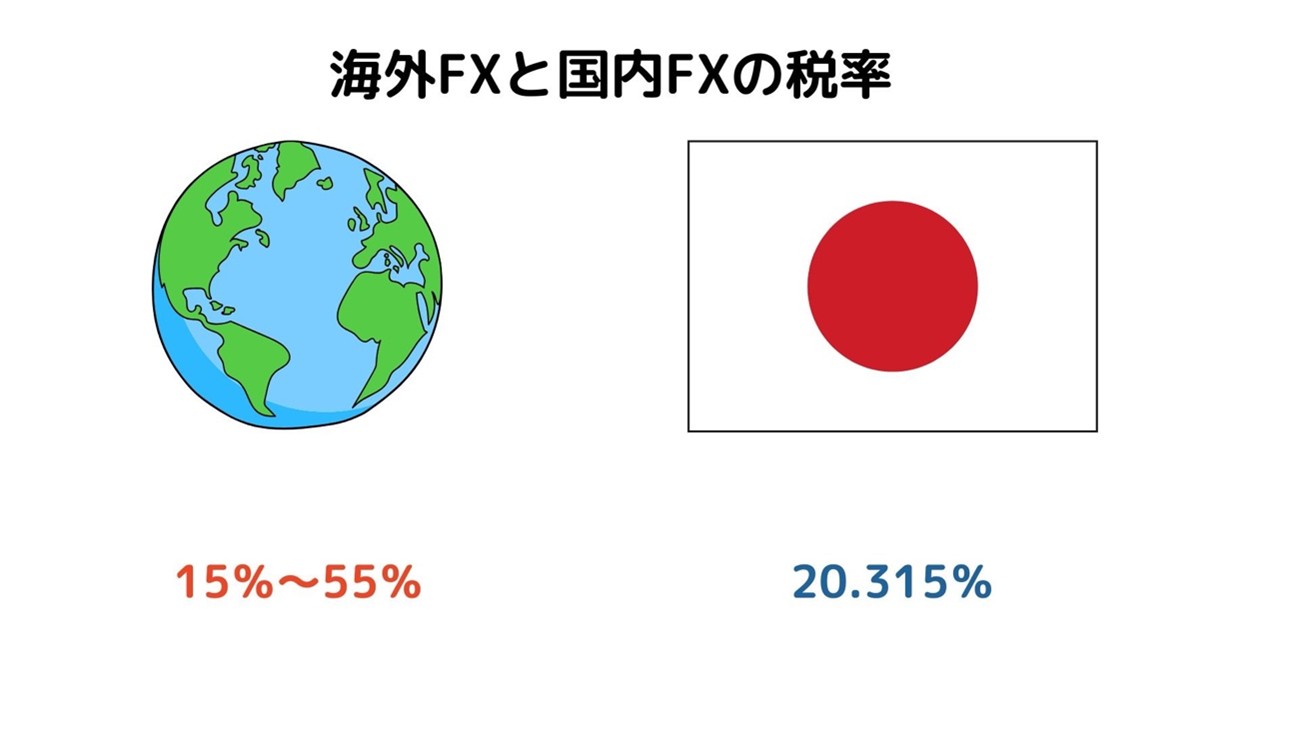

税率の違い

海外FXと国内FXでは課税方式が異なるため、税率も異なります。海外FXでは、所得額に応じて変動する累進課税を採用しており、

所得税率は5%から45%の7段階に分かれています。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

加えて、住民税約10%と復興特別所得税(所得税額の2.1%)が加わるため、税率は17.1%〜最大57.1%の範囲です。

一方、国内FXの申告分離課税は、利益額にかかわらず一律20.315%であり、税率の内訳は、所得税15%、住民税5%、復興特別所得税0.315%となっています。

損益通算の違い

海外FXと国内FXでは、損益通算の可否も異なります。損益通算とは、2種類以上の所得を合算して課税所得を減らす方法です。

海外FXの所得は雑所得に分類されるため、以下のように同じ雑所得の範囲内であれば損益通算が可能です。

・海外FX取引の所得と公的年金の所得

・海外FX取引の所得と仮想通貨取引の所得

・海外FX取引の所得とアフィリエイトの所得

しかし、事業所得や株式投資の所得との合算はできません。

一方、国内FXの所得は先物取引に係る雑所得等に分類され、CFD取引、先物取引、損益通算できるのは同じ分類の所得(他の国内FX、CFD、日経225先物など)のみです。海外FXの損失と国内FXの利益を合算することはできない点にも注意が必要です。

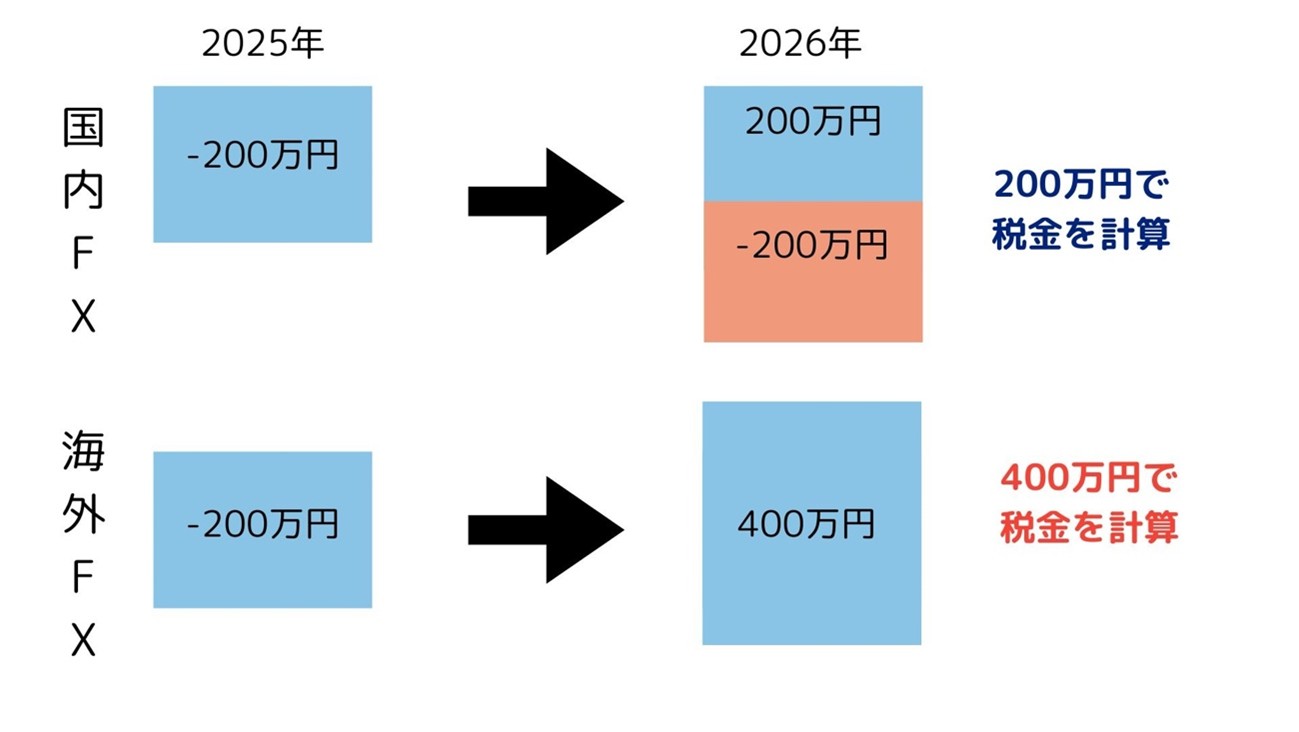

損失繰越の違い

海外FXと国内FXでは、損失繰越の可否も異なります。損失繰越とは、その年に相殺しきれなかった損失を翌年以降に持ち越し、将来の利益と相殺できる制度のことです。

国内FXでは、確定申告を行うことで損失を最大3年間繰り越せる繰越控除が認められています。しかし、海外FXの損失は総合課税の雑所得に分類されるため、繰越控除が適用されません。

つまり、海外FXで出た損失を翌年以降の利益を相殺することは不可能です。

海外FXの税金が高いと言われる理由

一般的に海外FXが税金が高いと言われる理由は、主に累進課税と損失繰越ができないためです。

ここからは2つの理由と実は海外FXでも国内FXよりも税金が安くなるケースがあることについて解説します。

理由1.所得が大きくなると税率が上がる累進課税

海外FXでは、所得が増加するほど税率も段階的に上昇する累進課税制度を採用しているため、利益が多ければ税金が高くなります。

加えて国内FXで取引した場合とは異なり、給与など他の所得と海外FXの所得を合算した金額で税金が決まるため、適用される税率が高くなる傾向があります。

給与所得が400万円の人の場合、同じ300万円の所得でも国内FXと海外FXでは税率が大きく変わります。

| 国内FXを使っている人 | 給与所得400万円で税金を計算する 国内FXの300万円は20.315%をかけて計算する |

| 海外FXを使っている人 | 給与所得と海外FXの所得合計700万円で計算する(35.1%の税率) |

高所得者ほど税負担が重くなるため、注意が必要です。

理由2.損失繰越ができない

海外FXの税制では、その年に発生した損失を翌年以降の利益と相殺する損失繰越が認められていません。

例えば、1年目に200万円の損失を出し、2年目に400万円の所得を得たとします。

国内FXであれば損失繰越により2年目の400万円から1年目の損失である200万円を引いて課税所得を計算できます。しかし、海外FXでは1年目の損失を繰越できないため、2年目の所得400万円に対してそのまま課税されます。

特に年単位で収支の波があるトレーダーは、海外FXで取引すると税金の負担が重くなるので注意が必要です。

【例外あり】課税所得330万円未満なら海外FXが安くなる

国内FXよりも海外FXの税金がいつも高くなるわけではありません。

給与所得と海外FXの所得合計が330万円未満の場合は海外FXのほうが支払う税金が安くなります。

以下は課税所得が329万円(国内FXは専業トレーダーとする)の場合にかかる税金の比較です。

| 海外FX | 国内FX | |

| 税率 | 約20% | 20.315% |

| 税金 | 約56万5,000円 | 約66万8,000円 |

海外FXでは課税所得が330万円未満なら所得税が10%、住民税が10%のため、税率が低くなります。しかし、課税所得が330万円以上の場合税率が20%に上がるので、住民税と合わせて約30%の税金が引かれます。

【所得別】海外FXの税金はいくら?税金をシミュレーション

海外FXで取引を検討している人は、税金がいくらかかるのか不安を感じているかもしれません。

そこで、海外FXの税金の計算式や所得別に税金がいくらかかるのかシミュレーションしてみました。既に海外FXで稼いでいて初めて確定申告をしなければならない人もぜひ参考にしてください。

海外FXの税金(所得税・住民税)の計算式

の計算式.jpg)

海外FXの税額は、以下の4つの手順で算出します。

- 課税所得金額を計算

- 2を元に所得税額を計算

- 所得税額に2.1%を掛けて復興特別所得税を計算

- 課税所得金額に住民税率10%を掛けて住民税を計算

まず、年間の総収入から必要経費と給与所得控除、基礎控除、社会保険料控除などの各種所得控除を全て差し引きます。

課税所得金額に所得税の累進税率(5%〜45%)を適用した所得税額を計算します。次に所得税額に2.1%を掛けて復興特別所得税を計算しましょう。

最後に課税所得金額に住民税率を掛けて住民税を計算すれば税金の合計額がわかります。

ここからは、実際に以下の2つのケースで税金がいくらかかるかシミュレーションしてみましょう。

- ケース1:給与所得400万円の会社員が海外FXで200万円の所得を得た

- ケース2:専業トレーダーが海外FXで1,000万円の所得を得た

なお、既に合計所得金額と課税所得金額の計算は済んでいるものと考えて計算します。

ケース1:給与所得400万円の会社員が海外FXで200万円の所得を得た

まず、会社員で課税所得が600万円の場合、所得税率は20%になるため、所得税額は77万2,500円です。

600万円×20%-42万7,500円=77万2,500円

次に住民税は課税所得が600万のため、10%にあたる60万円となります。

600万円×10%=60万円

最後に復興特別所得税は所得税額の2.1%のため、16,222円です。

77万2,500円×2.1%=16,222円

それぞれ合計すると会社員で課税所得が600万円の人は138万8,722円の税金を支払わなければなりません。

77万2,500円+60万円+16,222円=138万8,722円

ケース2:専業トレーダーが海外FXで1,000万円の所得を得た

次に海外FX1,000万円の所得を得た専業トレーダーの税金を計算します。

所得税率は33%になるため、所得税額は176万4,000円です。

1,000万円×33%-153万6,000円=176万4,000円

次に住民税は課税所得が1,000万のため、10%にあたる100万円となります。

600万円×10%=100万円

最後に復興特別所得税は所得税額の2.1%のため、37,044円です。

176万4,000円×2.1%=37,044円

それぞれ合計すると会社員で課税所得が600万円の人は280万1,044円の税金を支払わなければなりません。

176万4,000円+100万円+37,044円=280万1,044円

FX取引で利益を出すと税金が発生しますが、まずは利益を安定的に得られる環境を選ぶことが先決です。IronFXなら、低スプレッド・高速約定で、取引の精度と効率を高めることが可能です。

しっかり稼ぎ、正しく申告する。そんな健全なFXスタイルをIronFXで始めましょう。

海外FXの税金対策に必須!経費にできるものや注意点

海外FXの税金は高いため、何もしなければ利益が大幅に減ってしまいます。最初にできることは経費を忘れずに申告することです。

具体的に何の費用を経費にできるのか、経費計上をする際の注意点を解説します。

海外FXの取引で経費にできるもの

利益を残すためには、以下のようにFX取引に掛かった費用を経費として申請しなければなりません。

- トレード専用パソコンやスマートフォンの購入費用

- インターネット回線やプロバイダー料金、

- VPSサーバーのレンタル費用

- 書籍代やセミナーの参加費、

- 情報商材や自動売買(EA)ツールの購入費用

他にも他のトレーダーとの情報交換を目的とした会議費や飲食代(交際費)も、社会通念上妥当な範囲であれば認められる可能性があります。

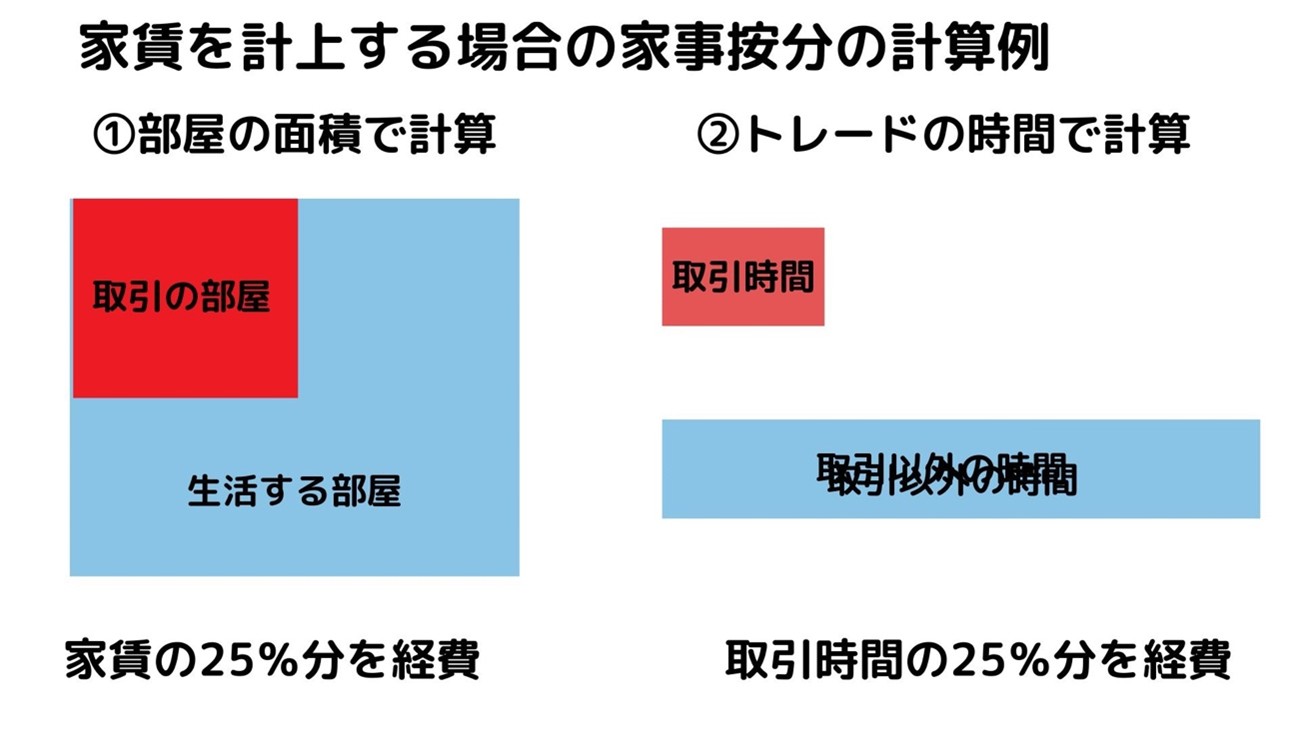

経費計上をする際には家事按分と減価償却に注意する

経費を計上する際は家事按分と減価償却の2つのルールに注意が必要です。家事按分とは、家賃や通信費、光熱費など、

私生活と事業の両方で使う費用について、事業で使用した割合分だけを経費として計上する考え方です。

したがって、パソコンやスマートフォンの購入費用、家賃などを全額経費にすることはできません。

例えば、家で取引している場合、作業時間や使用面積に応じて合理的な割合を計算します。

よってトレードをしている部屋の面積が家の面積の3分の1の場合は、家賃も3分の1で計上します。

次に減価償却は、パソコンやモニターなど10万円以上の高額な備品を購入した際に、費用を一度に計上せず、法律で定められた耐用年数に分割して計上する会計処理です。一般的にパソコンの法定耐用年数は4年とされているため、パソコンの購入金額が20万円のケースでは毎年5万円ずつ経費にできます。

20万円÷4年=5万円

領収書やレシートは7年間の保管が義務づけられている

経費を計上するためには、支払いを客観的に証明する証拠書類として以下の書類を用意しなければなりません。

- 領収書やレシート

- クレジットカードの利用明細

- 銀行の振込記録

これらの書類は、税務調査などで提示を求められた際に経費の正当性を証明するための重要な証拠となります。

所得税法では、

これらの帳簿や書類を原則として7年間(白色申告の場合は5年間)保管することが義務付けられています。

海外FXの確定申告やり方・手順を徹底解説

ここからは海外FXで確定申告のやり方を徹底解説します。

STEP1:必要書類を準備する

STEP2:経費を計算し、領収書をまとめる

STEP3:国税庁の確定申告書等作成コーナーで申告書を作成するSTEP4:申告書を税務署へ提出する

STEP5:所得税を納付する

確定申告は難しい印象を持っている人もいますが、慣れれば難しくありません。詳しい手順について順番に見ていきましょう。

STEP1:必要書類を準備する

確定申告を始める前に、まず必要書類を漏れなく揃えることが重要です。海外FXでは、利用している業者から発行される年間取引報告書が必須です。

年間取引報告書はMT4/MT5などの取引プラットフォームかFX業者のマイページなどからダウンロードができます。

STEP2:経費を計算し、領収書をまとめる

次に、年間の取引利益と経費を正確に集計します。年間取引報告書で利益額(または損失額)を円建てで確定させます。

同時に、FXの取引に使った費用の領収書やレシートを基に、経費として計上するものの合計金額を算出します。

STEP3:国税庁の確定申告書等作成コーナーで申告書を作成する

書類と計算の準備が整ったら、国税庁のウェブサイトにある確定申告書等作成コーナーを利用して申告書を作成します。画面の案内に従って収入や控除の金額を入力していくだけで、税額が自動計算されるためスムーズに確定申告を進められます。

海外FXの利益は収入金額等の中の「雑所得(その他)」の欄に入力します。給与所得がある場合は、源泉徴収票の内容も正確に入力してください。全ての入力を終えると、納税額が自動で算出され、申告書データが完成します。

STEP4:申告書を税務署へ提出する

完成した申告書を以下のいずれかの方法で税務署に提出しましょう。

- 税務署の窓口

- 税務署へ郵送する

- e-Tax(電子申告)を利用する

最も推奨される方法は、マイナンバーカードを利用したe-Tax(電子申告)です。自宅のパソコンから24時間いつでもオンラインで提出でき、添付書類の省略も可能なため便利です。

逆に税務署の窓口へ直接持っていく方法は、確定申告の時期に窓口が混雑しており、すぐに提出ができないのでおすすめできません。

確定申告書の提出期限は原則毎年3月15日ですので、余裕を持って手続きを進めましょう。

STEP5:所得税を納付する

確定申告書の提出後、算出された所得税を納付期限(原則3月15日)までに支払います。

- 振替納税で納付

- インターネットバンキングやクレジットカードで納付

- コンビニエンスストアでで納付

- 金融機関や税務署の窓口でで納付

なお、申告完了後に税務署から納税額のお知らせなどは送られてこないため、あらかじめ納税金額がいくらか確認しておきましょう。

海外FXで確定申告をするやり方!申告前に知っておくべきことや注意点を解説!

海外FXの税金対策で法人化は有効か?メリット・デメリットを比較

海外FXで多くの利益が出ている場合は、個人ではなく法人での取引を検討したほうがいいかもしれません。

そこで法人化について、以下の内容について解説します。

- 海外FXトレーダーが法人化するメリット

- 海外FXトレーダーが法人化するデメリット

- 海外FXトレーダーが法人化を検討すべき利益の目安

法人化を検討している人は、ぜひ参考にしてください。

海外FXトレーダーが法人化するメリット

トレーダーが法人化するメリットは、個人の累進課税よりも低い法人税率が適用される点です。個人の税率が住民税も合わせて最大約55%に達するのに対し、

法人税の実効税率は最大でも約34%程度に抑えられます。

また、個人とは異なり以下のようなメリットもあります。

- 10年間の繰越控除が利用できる

- 自身の給与を役員報酬として経費にできる

- 家族を役員にして所得を分散できる

- 経費の適用範囲が広がる

海外FXである程度稼いでいる場合は、法人化を検討しましょう。

海外FXトレーダーが法人化するデメリット

海外FXトレーダーが法人化する際、メリットだけでなくデメリットも存在します。

- 法人のコストがかかる

- 赤字でも負担がかかる

- 役員報酬を支払う場合は社会保険の加入が必要

- 税理士の顧問契約で費用がかかる

まず、法人の設立自体に登記費用や定款作成費用として20〜30万円程度のコストがかかります。また、たとえ事業が赤字であっても、法人住民税の均等割(最低でも年間7万円)を毎年納付しなければなりません。

さらに、役員報酬を支払う場合は社会保険への加入が必須となり、保険料は会社と個人で折半するため負担が増加します。

経理処理や税務申告も個人より複雑になるため、税理士との顧問契約が必要になるケースがほとんどです。

海外FXトレーダーが法人化を検討すべき利益の目安

海外FXトレーダーが法人化を検討する目安は、一般的に年間利益が継続して800万円から1,000万円を超えるあたりからと言われています。

なぜなら、800万円を超える水準になると、個人の所得税・住民税の合計税率が法人税率を大きく上回り始め、法人化による節税メリットが大きくなるからです。

ただし、あくまで一般的な目安であり、経費の額や家族構成、事業の将来性などによって法人化の最適なタイミングは異なります。

法人化する場合は、必ず税理士などの専門家に相談し、個別のシミュレーションを行うことが不可欠です。

〉海外FXで法人化するとオトクなの?法人化のメリット・デメリットを解説!

〉海外FXを個人事業主がするメリット・デメリットや節税するためのポイントを解説

海外FXの税金に関するよくある質問

ここからは海外FXの税金に関する良くある質問をまとめました。税金について不安がある人は、疑問点を解消しておきましょう。

海外FXの利益はいくらから確定申告が必要?

会社員やパートなどの給与所得者の場合、給与以外の所得(海外FXの利益から経費を引いた額)の合計が年間で20万円を超えると確定申告が必要です。一方、専業主婦や学生、個人事業主など、他に給与所得がない場合は、年間の合計所得金額が基礎控除額である48万円を超えると申告義務が発生します。

海外FXの利益は税務署にバレない?脱税のリスクを解説

海外のFX業者を使って得た利益でも、ほぼ確実に税務署に把握されます。税務署は国外送金等調書制度により、金融機関から100万円を超える国外との送金情報を全て入手しています。

また、近年は各国の税務当局間で金融口座情報を自動的に交換するCRS(共通報告基準)という国際的な枠組みがあり、海外口座の資産状況は日本の税務署にも筒抜けになっています。

無申告が発覚した場合、本来の税金に加えて重いペナルティ(無申告加算税や延滞税)が課され、悪質な場合は刑事罰の対象となるため、必ず正しく申告しましょう。

確定申告で海外FXの利益が会社にバレるのを防ぐ方法は?

確定申告で海外FXの利益が会社にバレるのを防ぐ方法は?

会社に副業が知られる主な原因は、住民税の金額が給与所得だけの場合より増えるためです。副業ばれを避けるには、確定申告を行う際に住民税の納付方法を選択する項目で自分で納付(普通徴収)に必ずチェックを入れてください。

給与から天引きされる住民税(特別徴収)とは別に、副業分の住民税の納付書が自宅に直接送られてくるようになります。

ただし、近年は自治体が勝手に特別徴収で手続きを進めることがあります。普通徴収にチェックを入れた場合でも、自治体に連絡をして手続き通りに進んでいるか確認しましょう。

海外FXの確定申告において二重で税金はかかりますか?

海外FXの確定申告において二重で税金はかかりません。

日本在住者の場合、日本に納税します。

海外FXの取引で負けても課税されますか?

海外FXの取引において年間トータルで負けた場合は課税されません。

確定申告を忘れた・間違えた場合の対処法は?

確定申告の期限を過ぎてしまった場合は期限後申告、申告内容に誤りを見つけた場合は修正申告または更正の請求という手続きを行いましょう。

税務署から指摘を受ける前に期限後申告を行えば、無申告加算税の税率が軽減されます。また、税額を少なく申告していた場合に修正申告をすれば、延滞税はかかりますが加算税はかからない場合があります。

主婦・学生が扶養から外れる利益額は?

扶養には税法上の扶養と社会保険上の扶養の2種類があり、基準が異なります。税法上の扶養(配偶者控除や扶養控除)は、本人の合計所得金額が年間48万円(利益から経費を引いた額)を超えると対象から外れます。一方、親や配偶者が加入する社会保険の扶養は、今後の年間収入が130万円以上になる見込み(交通費などを含む)の場合に外れるのが一般的です。海外FXで継続的に利益が出始めると、両方の扶養から外れる可能性があるため、家族とも相談し、税金や保険料の負担増を考慮して取引を行う必要があります。

こちらの記事も参考にしてください。

海外FX業者同士で損益は合算できる?

複数の海外FX業者を利用している場合、全ての業者の年間損益を合算して申告します。例えば、A社で年間200万円の利益が出て、B社で年間50万円の損失が出た場合、確定申告では両者を合算した150万円を雑所得の金額として申告します。

海外FXの税金で困ったことや相談したいことがある場合はどうする

税金に関する疑問や不安がある場合、まずは管轄の税務署に電話するか、直接窓口で相談しましょう。ただし、税務署はあくまで一般的な回答しかできず、個別の節税相談には応じられません。利益額が大きい、経費の判断が複雑、法人化を検討しているなど、より専門的で踏み込んだアドバイスや申告代理を希望する場合は、FXや投資に詳しい税理士に相談することをお勧めします。専門家への相談料はかかりますが、後から税務調査に入られるリスクを減らせます。

まとめ:海外FXは税金面で有利なポイントが多い!

今回は海外FXの税金に関する内容を徹底的に解説してきました。

一般的に海外FX業者と国内FX業者の税制面を比較した場合、国内FXのほうがお得と言われていますが、場合によっては海外FXのほうがお得になるケースもあります。

特に330万円以下の課税所得の場合は海外FX業者を選んだほうが納税額を抑えられます。

とはいえ海外FXでは、ボーナスがもらえる、レバレッジが高いといった国内FXにはないメリットがあるので海外FXが完全に不利ではありません。

海外FX業者を探しているならIronFXがおすすめです。IronFXでは、ゼロカットシステムを導入しているので追証のリスクがありません。さらにクッション機能付きのボーナスの提供、最大2,000倍のレバレッジでFX取引が可能です。

特に資金の少ない人は入金ボーナスを活用できるIronFXでの取引を検討してみてはいかがでしょうか?

〉海外FXの入金ボーナスおすすめ業者14選!クッション機能や上限額などを徹底比較!

IronFXのメリットや具体的な口座開設の流れをもっと詳しく知りたい方は、こちらの記事をご覧ください。